‘13.14%’.

연초부터 3월 27일까지(이하 YTD) 3개월간의 대만 증시 수익률이다. 같은 기간 코스피(3.19%)는 비교하기도 민망하고 세계증시에서 현재 가장 핫한 S&P500(10.05%)의 수익률마저 가뿐히 넘는다.

“대만이?” 하는 의문이 들었다면 대만 증시를 이끄는 주역들에 그 답이 있다. 글로벌 파운드리 1위 기업 TSMC, 애플리케이션 프로세서(AP) 시장 출하량 1위 미디어텍, IT 하드웨어 위탁제조 1위 기업 폭스콘, 세계 최대 노트북 위탁제조사 퀀타컴퓨터….

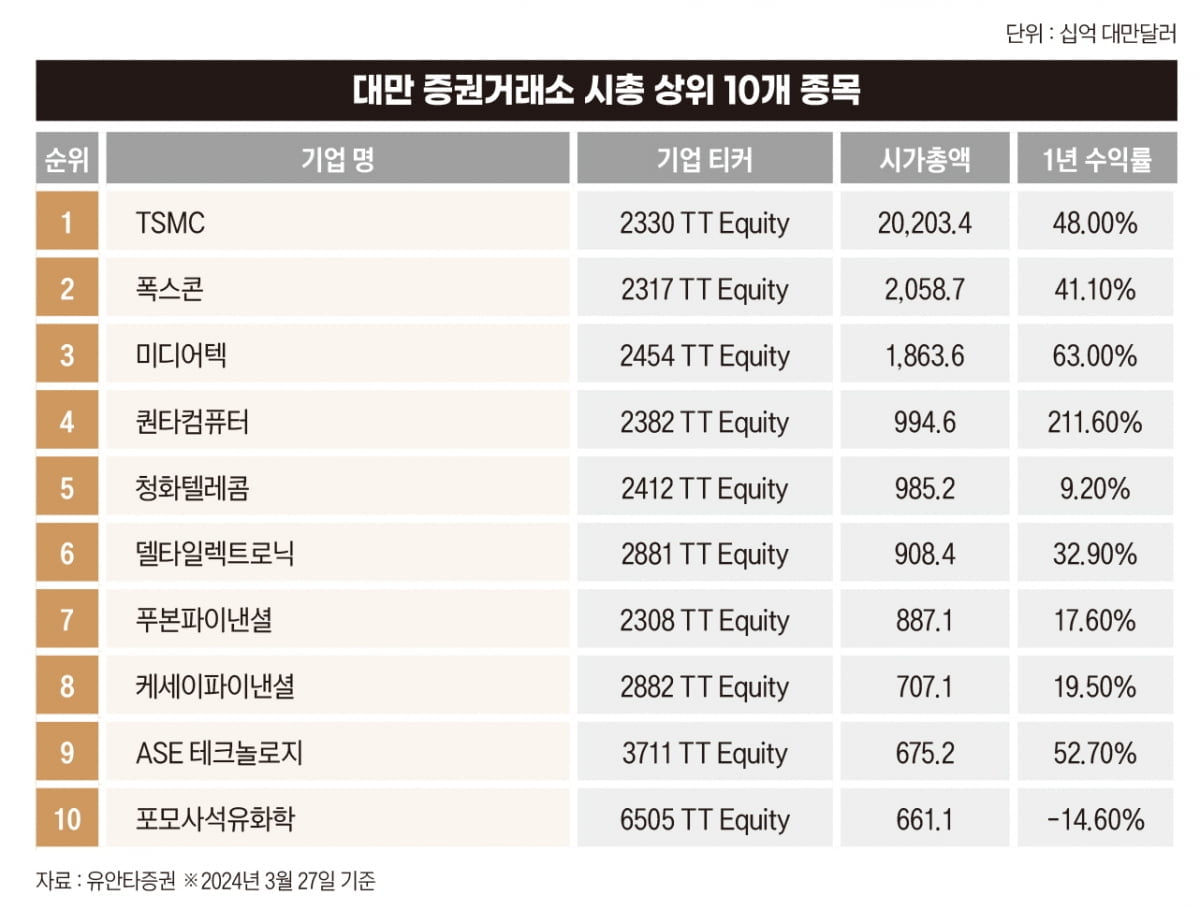

3월 27일 기준 시가총액 상위 10개 기업 중 대만 증시의 중심인 반도체·전자 등 IT 기업을 뜯어봤다. 대만은 IT 기업의 비중이 2021년 기준 70.2%로 전 세계 최대 규모를 자랑한다. 시가총액 톱10에서도 시총 1위인 TSMC를 비롯해 2위부터 10위까지의 기업 중 절반이 반도체·전자 업종이다.

1위 TSMC

업종 반도체

“AI 열풍이 지정학적 우려를 제치고 대만 반도체 제조회사 TSMC의 기록적인 주가 상승을 이끌고 있다.” 지난 3월 18일 블룸버그는 TSMC에 공격적으로 베팅하는 투자자를 ‘TSMC 황소’라고 칭하며 이같이 분석했다.

불과 2년 전만 해도 TSMC는 리스크가 큰 주식이었다. 주식투자의 전설로 꼽히는 워런 버핏 벅셔해서웨이 CEO가 50억 달러 규모의 TSMC 주식을 매각하며 양안관계 등 지정학적 긴장을 이유로 들었을 정도다.

2년이 지난 지금 긴장관계가 사라진 것은 아니다. 오히려 친미파인 라이칭더가 정권을 잡으며 양안관계 긴장감은 고조되고 있다.

그런데 TSMC의 상황은 예외다. 외국인 투자자들은 “올해 AI가 가장 큰 성장동력이 될 것”이라는 TSMC의 주장을 뒷받침하며 주식 보유량을 2년 만에 최고치로 끌어올렸다. 픽셋자산운용에 따르면 이 회사는 AI에 사용되는 첨단 반도체 제조 분야에서 90% 이상의 점유율을 차지하고 있다. 모건스탠리는 TSMC의 해외 확장이 지정학적 우려를 완화하는 데 도움이 될 것이라며 연초 이 회사의 목표주가를 10%가량 상향조정했다.TSMC의 주가는 2022년 10월 최저치에서 두 배 이상 상승했다. 이로써 글로벌 시총 10위 자리에도 복귀했다. 이는 주요 고객사인 엔비디아의 성장에 힘입은 것이다. 엔비디아는 자사의 모든 반도체 제조를 TSMC에 맡긴다. 엔비디아의 젠슨 황 CEO가 “TSMC가 없었다면 오늘의 엔비디아도 없었을 것”이라고 말할 정도다.

고성장의 그림자도 있는 법. 리스크는 AI의 지속 여부다. 모닝스타의 필릭스 리 애널리스트는 “주문서를 보면 AI 수요가 3~5년 동안 얼마나 지속가능한지 조금 걱정이 된다”며 “매년 데이터센터에 수백억 달러를 지출할 수는 없을 것”이라고 말했다.

2위 폭스콘

업종 전기전자

엔비디아에 TSMC가 있다면 애플에는 폭스콘이 있다.

아이폰을 조립하는 애플의 파트너인 폭스콘의 진짜 사명은 혼하이 정밀공업이다. 이 회사는 세계 최대 전자제품 위탁생산 회사로 애플 아이폰·아이패드를 만드는 대만의 대표 기업이다.

최근 애플의 주가가 부진하지만 폭스콘은 여전히 잘나간다. 이 회사의 지난해 4분기 순이익은 33% 급증해 531억 대만달러(약 2조2000억원)를 기록했다. 월가의 예상치인 438억 대만달러를 크게 웃도는 수치다.폭스콘 측은 수익성이 높은 AI 하드웨어 판매가 아이폰과 전자제품 수요의 약세를 상쇄하면서 2분기 연속 고수익을 기록했다고 설명했다. 업계는 AI 서버와 하드웨어 수요가 폭스콘의 세계 시장점유율을 높이는 기회가 될 수 있을 것으로 전망한다.

기회이자 위기 역시 애플이다. 카운터포인트리서치에 따르면 올해 첫 6주 동안 중국 아이폰 판매량은 대대적 할인 전략에도 불구하고 24% 감소했다. 애플 주가도 올 들어 하향세다. 아이폰은 여전히 폭스콘 매출의 절반 이상을 차지하고 있다.

시가총액 기준으로 대만 증시에서는 2위, 세계에서는 293번째로 가치 있는 기업이다.

3위 미디어텍

업종 반도체

애플 부진의 원인 중 하나로 꼽히는 기업도 대만에 있다. 스마트폰의 핵심 반도체인 AP를 중국에 공급하는 대만의 반도체 설계전문(팹리스) 미디어텍이다. 미디어텍 AP가 중국 스마트폰의 수준을 끌어올리면서 애플의 중국 내 시장지배력이 약화했다는 얘기다.

1997년 설립된 팹리스 미디어텍은 모바일 통신 기기와 텔레비전 셋톱박스, 라우터 등의 소비자 가전 제품에 사용되는 칩셋을 설계한다. 아시아에서는 하이실리콘과 경쟁 관계에 있으며 글로벌 시장에서도 삼성, 퀄컴, 인텔, 엔비디아 등 대형 팹리스 기업과 경쟁한다.

이 회사는 2010년대 들어 본격적으로 3세대(3G)·LTE 스마트폰용 AP를 개발했고 ‘가격 대비 성능(가성비)’을 앞세워 중국 스마트폰업체 납품을 늘렸다. 2019~2020년 미국의 대중국 반도체 수출 규제가 시작되자 미디어텍은 프리미엄 AP 브랜드 디멘시티를 앞세워 샤오미 등에 대한 납품을 본격 확대한다.

특히 지난해 말 미디어텍이 TSMC의 3세대 4나노(㎚·10억분의 1m) 공정에서 생산한 플래그십 AP ‘디멘시티 9300’이 시장의 호평을 받으면서 미디어텍 점유율은 빠르게 높아졌다.

시장조사업체 카날리스에 따르면 2023년 4분기 글로벌 AP시장에서 미디어텍은 1억1700만 개를 출하하며 점유율 1위를 차지했다. 2~5위는 애플(7800만 개)과 퀄컴(6900만 개), 중국 유니속(2700만 개), 삼성전자(1300만 개), 하이실리콘(680만 개) 순이다.

4위 퀀타컴퓨터

업종 반도체

애플의 아이폰이 폭스콘과 짝꿍이라면 맥북의 짝꿍은 퀀타컴퓨터다.

퀀타컴퓨터는 이름 그대로 노트북과 기타 전자 하드웨어 위탁제조업체다. 애플을 비롯해 델, 휴렛팩커드, LG 등 세계 각국의 전자기기 브랜드로부터 주문을 받아 노트북을 대신 생산·납품하는 회사로 유명세를 떨쳤다. 현재는 세계 최대 노트북 위탁제조사로 꼽힌다.

이 회사는 2022년까지 애플의 주요 고객사로 탄탄대로를 걸었지만 최근 애플이 고객사를 다변화함에 따라 치열한 경쟁에 직면했다.

베트남 기업들이 치고 올라오고, 같은 국적 기업인 폭스콘도 경쟁사다. 트렌드포스는 지난해 11월 기술 중심의 접근 방식으로 애플의 선호를 받는 퀀타는 고도의 공장관리와 생산라인 자동화로 유명한 폭스콘과 치열한 경쟁에 직면해 있다고 지적했다.

하지만 주가는 고공상승 중이다. YTD 기준 수익률은 20.33%, 1년 수익률은 211.60%에 달한다. 핵심 사업의 경쟁력 약화에도 불구하고 AI 시장에서 주가를 올리고 있기 때문이다.

여기서도 엔비디아의 창업자 젠슨 황의 위력이 나온다. 그가 지난해 5월 대만에서 열린 컴퓨텍스 박람회에서 퀀타 자회사 퀀타클라우드테크놀로지를 서버 분야 핵심 파트너로 소개하고, 퀀타의 로봇 기술 자회사인 테크맨로봇의 AI 로봇을 시연하는 등 퀀타를 AI 혁명의 핵심 파트너로 지목한 이후 퀀타 주가가 치솟았다.

대만 리서치 기업 위안다는 퀀타의 올해 세계 AI 서버 출하량은 9만9000대로 전년보다 두 배 이상 늘 것으로 봤다.

6위 델타일렉트로닉

업종 전자

델타전자, 줄여서 ‘델타’로 알려진 이 회사는 전력 및 열 관리 솔루션을 공급하는 대만의 전자 제조 회사다. 산업자동화, 빌딩자동화, 데이터센터, 스마트에너지 솔루션 등이 이 회사의 주요 서비스다. ESG 선도기업으로도 알려져 있다.

델타는 전기차(EV) 충전 솔루션으로 EV 시장에 진출해 2023년 전체 매출의 약 12%를 차지했다. 이 회사는 최근 EV 성장세가 주춤한 틈을 타 또 다른 성장 엔진을 찾았다. 올해를 장악한 AI다.

델타전자의 얀시하이 회장은 “AI는 델타의 또 다른 성장 엔진”이라며 AI 부문의 투자를 강화하고 있다. 델타는 AI 서버에 사용되는 전원 공급 장치를 공급하며, 전원 공급 장치 사업은 지난해 기준으로 회사 매출의 약 15%를 차지한다.

9위 ASE테크놀로지

업종 반도체

ASE테크놀로지는 1984년 설립된 글로벌 최대 반도체 후공정 기업이다. 1989년 대만 증권거래소에 상장했으며 1996년 나스닥에 상장했다. 애플, 퀄컴, 엔비디아, 브로드컴, 텍사스인스트루먼트 등 상위 5개 고객사의 매출액 비중이 약 42%로 높다.

지난해만 해도 반도체 산업의 공급 과잉과 수요 둔화로 ASE테크놀로지 역시 순수익이 감소하는 등 어려움을 겪었다. 회사는 올해 글로벌 반도체 산업 회복에 맞춰 연간 매출 성장률이 최대 10%까지 늘어날 것으로 기대하고 있다.

이를 통해 올해 첨단 패키징 수익을 약 2억5000만 달러로 두 배 늘린다는 계획이다. ASE의 최고운영책임자인 톈우도 투자자들과의 화상회의에서 “2024년은 회복의 해가 될 것”이라고 말했다. 이 회사의 YTD 수익률은 15.36%다.

향후 중장기 관점에서 AI 수혜도 전망된다. NH투자증권에 따르면 2023년 기준 이 회사의 매출액에서 AI 관련 매출이 차지하는 비중은 5% 수준에 불과하지만 2024년 10% 중후반까지 증가할 전망이다. NH투자증권은 최근 대만 기업을 탐방하고 쓴 보고서에서 “AI 관련 수요가 급증하면서 선단 패키징 관련 수요는 더욱 증가할 전망인 가운데 글로벌 1위 기업인 ASE의 수혜가 전망된다”고 분석했다.