집값의 10%만 현금으로 갖고 있으면 '내 집 마련'이 가능한 지분형 모기지가 나온다. 부족한 자금의 일부는 주택담보대출을 받고 나머지는 주택금융공사의 지분 투자로 조달하는 방식이다.

지분형 모기지로 주택을 구매한 뒤 집값이 하락하면 주금공이 후순위로 손실을 떠안아 주기 때문에 하락 리스크(위험)을 걱정할 필요가 없다. 현금 여력이 생기면 시세보다 낮은 가격에 추가로 지분을 취득하는 것도 가능하다.

20일 금융당국에 따르면 금융위원회는 주택 구입시 공공(주금공)이 지분투자 형태로 참여하는 '지분형 모기지' 로드맵을 오는 6월쯤 발표할 예정이다. 지분형 모기지는 보유 현금이 많지 않은 청년이나 신혼부부 등이 전세보증금 수준의 돈만 있으면 주택을 구입할 수 있도록 마련한 정책이다.

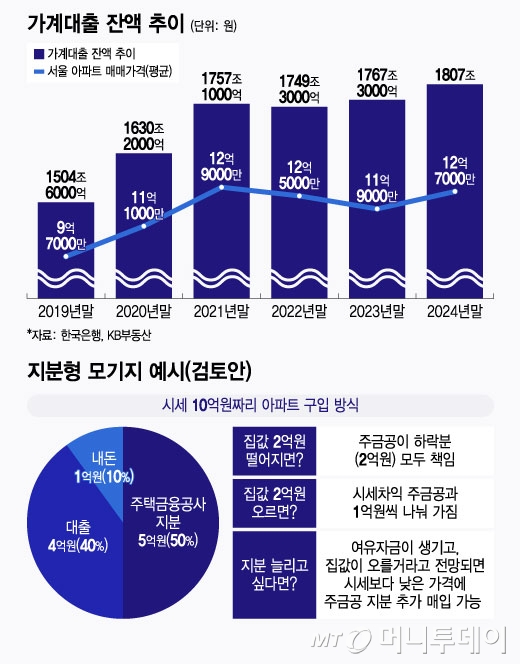

예컨대 시세 10억원짜리 아파트 구입시 전체 집값의 10%인 1억원만 있으면 내집 마련이 가능하다. 집값의 40%인 4억원은 대출로, 50%인 5억원은 주금공이 지분투자를 한다. 보유 현금이 더 있으면 대출을 더 작게 받거나 주금공의 지분투자 비중을 줄일수 있다.

공공이 지분투자를 하는 만큼 지분형 모기지로 매입할 수 있는 주택 가격은 일정 수준 이하로 제한될 것으로 보인다. 서울 아파트 평균 가격이 13억원이고, 정책성 대출인 디딤돌대출의 대상 주택이 6억원인 점을 감안할 때 기준선이 10억원 전후가 될 가능성이 있다.

지분형 모기지로 매수한 주택을 팔 때는 시세 차익을 지분율 만큼 주금공과 나눠 갖는다. 예컨대 본인돈 1억원, 대출 4억원으로 지분 50%를 갖고 있는데 시세 차익 2억원이 났다면 주금공과 1억원씩 나눠 갖는 구조다.

집값 하락에 대한 위험은 공동 투자자인 주금공이 책임지도록 설계된다는 점이 특징이다. 주택 가격이 하락해도 하락분에 대한 손실은 떠안지 않는다는 점에서 사실상 원금보장이 된다. 집값 하락 리스크를 공공이 떠안는 방식은 주금공의 다른 정책상품인 주택연금에도 적용 중이다.

여유자금이 생기면 추가로 지분을 취득하는 것도 가능하다. 추가로 지분을 살 때는 시세가 아니라 해당 아파트 실거래가격의 중간값 등 시세보다 낮은 가격에 매입할 수 있도록 설계될 전망이다. 시세보다 싸게 지분을 사면 실거래 가격도 낮아지기 때문에 부동산 시장 안정에도 기여할 수 있다.

다만 주금공에 일정 수준의 '임대료'는 내야 한다. 금융당국은 전세대출 이자보다는 낮은 연2%대의 이자율을 적용하는 방안을 검토 중이다. 주금공 지분 50%에 대해 연 2%대의 사실상의 '월세'를 내야 하고, 이와 별도로 대출 이자도 부담해야 한다.

지분형 모기지는 시세 차익을 노리는 투자자보다는 실거주를 통한 주거안정을 희망하는 사람이 타깃이다. 전월세에 거주하면 2년 주기로 임대료를 올려야 하고 4년이 지나면 이사를 가야 할 수 있다. 이들이 지분형 모기지로 '내 집'을 마련하면 주거 안정이 가능하다. 정부는 디딤돌대출, 보금자리론, 버팀목대출 등 정책성대출 위주의 지원을 지분투자로 전환해 가계부채 관리가 더 용이해진다.

금융당국은 시범사업을 먼저 진행한다. 역세권 등 주요 입지의 신축 아파트 등을 중심으로 청년이나 신혼부부 등이 우선 혜택을 볼 것으로 관측된다. 일정 수요가 확인되면 제도를 보완해 주금공 뿐 아니라 은행, 보험사 등 민간 금융사, 리츠가 지분투자자로 참여하는 방안도 열어 놓고 있다.